ToC

先週の振り返りと今週の見通し

先週は指標・イベントが多かった。

JOLTS、ADPが弱く、雇用統計は見た目は強そうに見えていたが、失業率は4%に到達。

ISM非製造業が持ち直しているもののISM製造業は50を割っていた。

失業保険はやや上昇。家計調査の雇用では正社員ダウンパートタイム上昇で内容が悪かった。

カナダが利下げを開始しECBが6月利下げを示唆するなど、米国利下げの助走が始まったように感じられた。

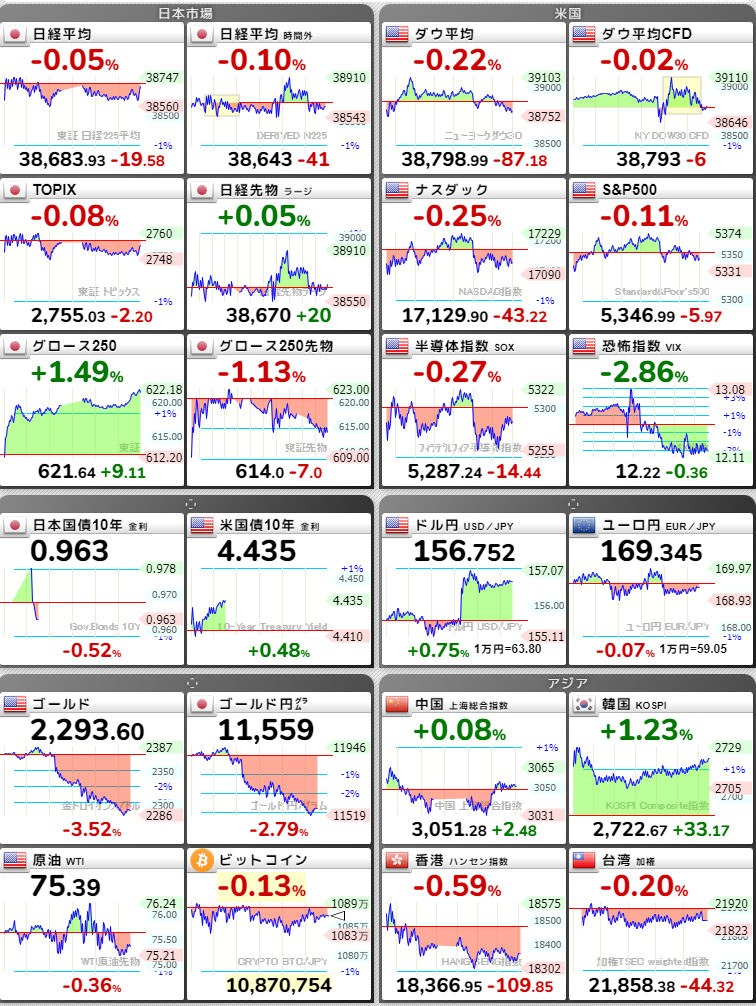

先週はいよいよ景気の冷え込みを意識し始めたのか金利は急低下し、これが株を支えたように見えたものの雇用統計が予想外に強く見えたことで再びわからなくなってきた。半導体に支えられていることも指数の値動きをわかりにくくしている。

貴金属が特徴的で、通常は金利上昇で下落するのだが金利低下にも関わらず弱めで推移という状況、雇用統計通過で一気に巻き戻す動きとなった。金利に対する反応が雇用統計前後で変わった可能性が高い。具体的には金利低下でリスク資産下落&防衛資産上昇の方向で反応しやすくなったと見る。それをもっともわかりやすく表現したのがゴールドの動きだったように思う。

言い換えるとゴールドの下落基調が続く限りはリスク資産は下げ渋る。貴金属の小休止がどこで終わるのかに今は注目している。貴金属先物は今そこそこ参加者の多いアセットであると思われるため。

来週のスケジュールは以下

6/10

08:50 国内総生産 (前年比) (Q1)

6/11

00:30 3ヶ月物短期米国債入札

00:30 6ヶ月物短期米国債入札

02:00 3年物中期米国債入札

6/12

00:30 52週物短期米国債入札

02:00 10年物中期米国債入札

21:30 CPI

23:30 原油在庫量

6/13

03:00 FOMC声明

03:30 FOMC記者会見

21:30 失業保険申請件数

6/14

00:30 4週物短期米国債入札

00:30 8週物短期米国債入札

01:00 イエレン財務長官発言

02:00 30年物長期米国債入札

11:30 日銀金融政策発表

12:00 政策金利発表

イベント

FOMCで利下げに関する発言はあると見られる。ここでサプライズ利下げなら株には相当のプラスだがデータ次第だと言っている経緯と雇用統計が表面上はそれほど弱いとは言えなかったこと、ISM非製造業が弱くなかったことから確信して利下げ、とはならないだろう。

一方で雇用統計やISMではなく小売やCPIが今の重要要素とみれば、CPIが急激に下がればインフレ鈍化をしっかり確認してから利下げに踏み込むという過去の発言と一致するので利下げに踏み込める。が、ISM非製造業やダブルワークが支える平均賃金を考えても、サプライズ利下げは考えにくい。FOMC的には一旦株が冷えて資産効果が薄まってくれたほうが今ホットな富裕層の消費が落ち着いてくれるので利下げに踏み込みやすくなると邪推している。

NVDAが株式分割を通過してもなお分割を見越した新規買いにホルダーが利食いをぶつけてくるシナリオ以外に下げる理由がない。オプション的には個別コール指数プットの様相ではあるがNVDAプットはニュースの見出しになるくらいには目立ち始めており、動かしたい層は一定数いるとみる。

大局的にはCPIや小売が転換点と見るのが普通だが、今はもう金余りが常態化しており、NVDAの受給は無視できないだろうとみている。一般的には株式分割がくるとしばらくは新規買いに利食いをぶつける相場が続くのだが異次元の強さを持つ銘柄にそのアノマリーは通用するのかどうか。

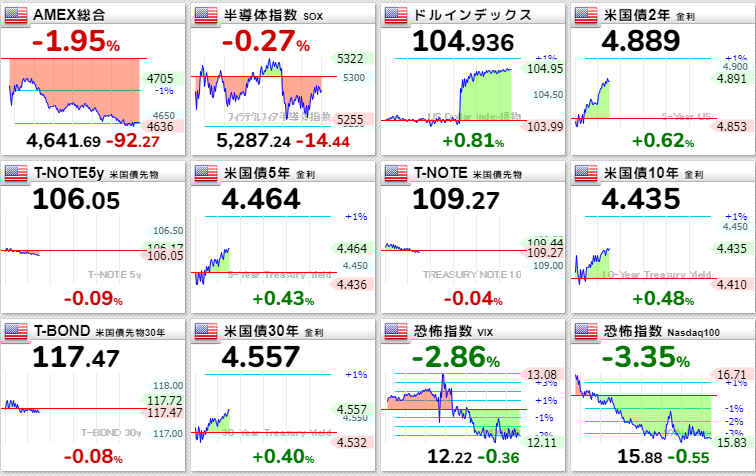

金利

入札は3年1年10年が控えておりしっかり買われるかは注意。ゴールドの動きから通常の金利反応に戻ったとするならば、景気後退を意識した動きとなり旺盛な需要が見込めるとみている。逆に需要が弱めなら株と貴金属のトレンド方向に注意してどっちに行きたいのかをよく観察してポジションを勢いで追加することは避けたほうがいい。

米株

ダウにNVDAが組み入れかという報道が出ていたが、一般的にはダウに入ると下落するというアノマリーがじつはあったりする。アマゾンはそのせいなのかわからないがしばらく下落を続けた。今回実現するとしたら、、どうか。

金曜までの金利上下を受け、ラッセル<ダウ<SP500<ナスといった強さで推移。金利の動きに往復ビンタ気味なのがラッセルではあるが、ダウの弱さも気がかりではある。どこ吹く風がナス、というよりM7であった。金曜は陰線で引けたが月曜の初動でトレンドがそのままいくのか方向が変わるのか。兎にも角にもNVDAだろう。

日本株

GDPの期待が薄い中、景気後退っぽさがある中での国債買い入れ額の縮小は金利上昇要因となるが、直近は1%前後をウロウロしている。金利動向で動きやすいのは銀行株ではあるが、今は半導体主導なため指数はNVDA次第だろう。トピックスが強く日経が弱いパターンならロングショートできるが、前回の会合とその後の連休中の介入を考えると、前回よりは多少はマーケットに配慮した発言をしてくると思われ、金利が上昇したとしても結局1%前後へ擦り寄るとみる。

ドル円

金利動向もあるが上昇すれば介入が噂されるためロングは難しい。156-160の間にはロンガーが捕まっており上値は重く、日本金利が上がれば僅かだが円買い要因となる。価格影響力というよりは外国人が円売りを解消してくるかが問題。木曜の部門別売買動向の現物に注目。

商品

貴金属の下落が一番キツかったように思われ、ここがマーケット解釈の転換点と見ている。つまりこのまま金利上昇=ドル高=貴金属下落と反応するのなら、金利中心のリスク資産トレンドはつかみやすくなる。

おかしい動きをしているのが原油で、70-80をウロウロしており非常にやりづらい時間帯。70割れか72付近ならロングしてもいいかもしれないが、動きが不可解すぎるので精神衛生上触らないほうが無難。

まとめ

まずはイベントを無事通過するかどうかだが、もはやイベントよりNVDAを中心とした受給がどうでるかのほうが注目の的だ。個別株オプションを興味がなくてもウォッチしなければいけない状況になっている。M7以上にマーケットを動かす力を持っているのはソフトウェアに比べハードウェアのほうが間違いがない、ゴールドラッシュでスコップを売る会社が一番儲かる話のようなものだろう。

Chromeにnano LLMが入る・WindowsにLLMがビルドインされるなど実用レベルのサイズでそれなりの出力をしてくれるモデルが普及・配布されてきており、学習効率を上げながらチェックポイントが最新に追いつき続けるにはまだそれなりのコストがかかるのでハードウェアはまだ安泰だろう。盲点となるのが反トラスト法などの規制だが、生成AIが雇用を殺している状況を踏まえても株高の恩恵を自ら握りつぶすとは考えにくく、仮想通貨潰しと違い生成AIの流れを止めるほどのことになるかは疑問。