ToC

前週の振り返り

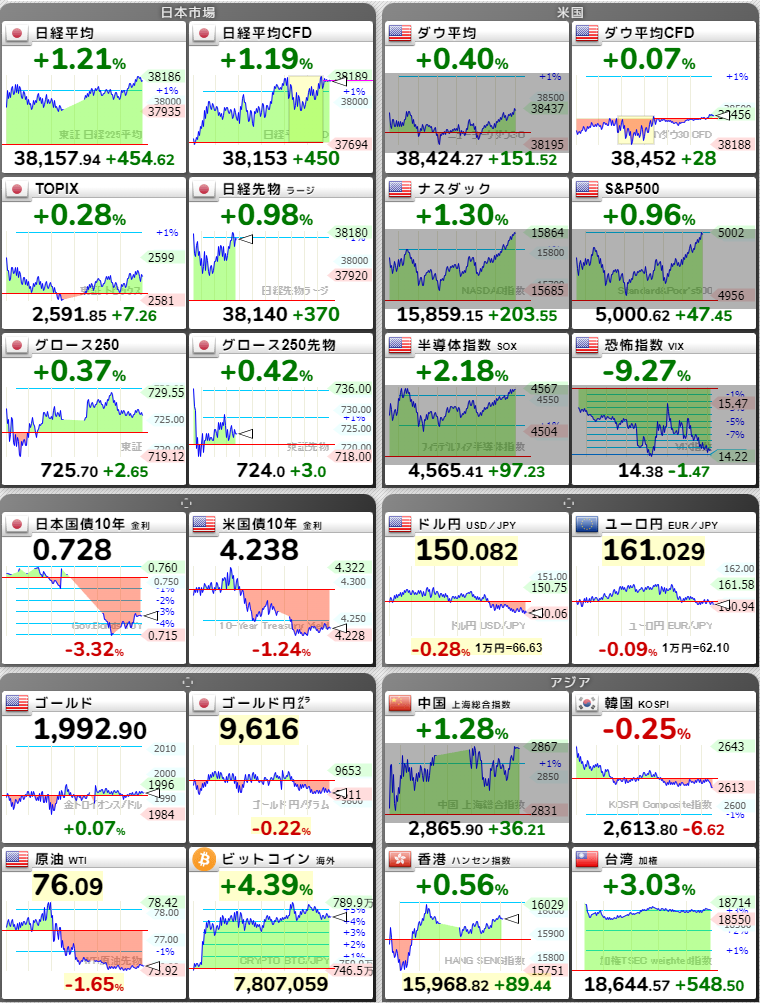

・4.2%を何度かトライしたものの結局全て跳ね返されているが長期債需給はまずまず順調であったことから債券には安定感がある。

・貴金属は金利のとおりに売られたが原油は週初に反転し、在庫が締まり始めている傾向が統計からわかると急上昇した。

・米株日本株ともに強さがありディスインフレと金利低下まちという地合のなかで半導体を軸とした買うほかない上昇といった様相。経済指標上は安定的なことからパターンやマクロの意味が薄れ個別株のような需給を感じた一週間だった。部門別売買をみると現物買いが旺盛で堅調、プライム出来高も大きく日本株には買いが入っている。

・商業不動産問題だがどうせ大きいところに買われ再編されることが既定路線なのでサプライズがないという意味で無視されている。先週のラッセルの反発も社債償還等がまだこれからであることや銀行再編ありきであることから大きな問題にはならないと解釈されているのだろう。

・副総裁発言で日本株は急上昇したが外国人はマイナス金利=利上げもはじまると勝手に解釈していたらしい。日本人からすれば言わずともそれは別問題でしょ切れるカードはなるたけ手元に残しとくべきだし緩和継続ってずっといってるじゃん、と思うものだが本当に外国人は日本語(を英訳した)の額面通りに受け取るらしい。とにかく日本株には勢いとなりSOXが強いことから更に勢いは増した。

・木曜 ロイターから気になる記事 が出て10yが4.2%より上に行くのではと言う内容だ。先週読んだ時点では信じられなかったが中立金利上昇の可能性を考えるなら上がっても不思議はない。金利はインフレのとおり下落し続けると考えていたが改める必要がある。

今週のイベントと見通し

12日

23:20 USD 連邦公開市場委員会メンバー、ボウマン氏発言

13日

01:30 USD 3ヶ月物短期米国債入札

01:30 USD 6ヶ月物短期米国債入札

02:00 USD 連邦公開市場委員会メンバー、バーキン氏発言

03:00 USD FOMCメンバー カシカリ 談話

21:00 USD OPEC月次報告

22:30 USD CPI

22:30 USD 実質賃金 (前月比) (1月)

14日

06:30 USD 米国石油協会 週間原油在庫

15日

00:30 USD 原油在庫量

22:30 USD 失業保険申請件数

22:30 USD ニューヨーク連銀製造業景気指数 (2月)

22:30 USD フィラデルフィア連銀製造業景気指数 (2月)

22:30 USD 小売売上高 (前月比)

23:15 USD 鉱工業生産 (前月比) (1月)

23:15 USD 製造業生産 (前月比) (1月)

16日

01:30 USD 4週物短期米国債入札

01:30 USD 8週物短期米国債入札

06:30 USD Fed's Balance Sheet

06:30 USD 連邦準備銀行での準備預金残高

09:00 USD FOMCボスティック委員発言

17日

00:00 USD ミシガン大学消費者信頼感指数 (2月)

02:10 USD 米国 連邦公開市場委員会メアリー・デイリー委員発言

マクロ

・RRP枯渇は5月がコンセンサスだが3月FOMCで米国債放出の減速時期への具体的な見通しが出るかが今の争点。5月利下げやRRP枯渇と同時に米国債発行抑制を出してうまく急落をかわすとみている、MBSは動かさないだろう。

・zillowやケースシラーをみると住宅価格下落が始まっている。ディスインフレには良いがこのままのペースだと4月頃にはマイナスに沈むとみる。前述の緩和転換時期と重なりタイミングとしてはこちらもちょうどよい。

・今週は要人発言が多い、CPIは原油でエネルギーが上がるが住宅は下落なのでプラマイゼロ、サービスがどちらかによりそうだ。CPIサービスは前月比年率だと横ばい、PCEサービスは前月比年率で上昇であり気になる位置。

金利

・05yや10yが4%より上であることは中小には厳しいと思われるが社債スプレッドはまだ広がっておらず影響が出始めるにはまだ時間がかかる。

・中立金利上昇に関する意見が出始めており10yが4.2%を超えてくる可能性があるが中立金利上昇の理由が正当(=GDPの成長)であるならばリスク資産には無風だろう。

日本株・ドル円

日本金利は特に問題もなく緩和維持継続観測は為替に効いているようでドル円はそのまま150円にいくだろう。日本株もSQで一段あがり37000を軸としたレンジ形成フェーズと見られる。

米株

CPI、小売、OpExなどが控えている。NVIDIA決算は来週なのでSOX中心に上がり続けるとみている筋が多い。ラッセルが上昇しているのは地銀の反発が理由と見られるが金利が4.2%より上に行くとき最初に反応するのはここだと思われ、金利の動きとラッセルの反応は同時に確認したい。

商品

原油は地政学リスクから上とみられているようだが基本は需給なのでスパイクするタイミングを待ちたい。貴金属は金利通りならまだ下落すると思われるが問題は動きで、節目の2000近くで反発するのか大陰線で下抜けるのかで需給を確認。

2024/02/15(木)

16:06

マクロ

CPIは前期比年率でみるとエネルギー以外は上昇。これをうけ5月利下げ見通しは40%弱まで下がり、6月利下げの可能性が出てきている。今夜は小売だがまだ株は強いとみえPCEまではせいぜい浅い押し目を作る程度かと思われる。しかしサービスは下落するどころか上げ続けており金利が効きづらいようにみえる。

IT系サービスは物の移動ではなく情報の移動であり移動自体にコストはほとんど掛からない。特に生活に根付くSaaSは粘着性がありSaaSが値下げなど今はあえないだろう。また小売飲食などのいわゆる3Kは時給を上げても人が来ずコロナでリモートワークが一般化した今同じ時給ならリモートワークを選ぶしダブルワークもしやすい。ISM非製造の雇用が強いことやフルタイムは弱くパートが強い状況とも整合する。

CPIでシェルターが高かった件だが住宅ローン金利は高止まりしており住み替え需要に乏しく中古が出ないことから相対的に住宅価値も上昇気味なことが現れているとみている。

CPIが高くともエネルギーが高いおかげなどであれば一過性なのでよかったが、暖冬で天然ガスは下げており原油も急騰しておらず、昨年末と同程度ではあるもののかなりまずい結果だったということは念頭に置きたい。

金利

CPIで各年限0.1%ほど下落したが10yはまだ4.2%より上を維持。

イールドカーブとしては短期金利下落が他に比べやや弱く、入札では03mが$98.67、06mが$97.439と芳しくなかったことと整合する。

全体が4%より上で推移する時間帯がはじまっているが、すぐに業績に影響が出るわけではないが借り手としては下がる方向性であることを速めに確認したいところ。

長期の実質金利が上昇している点が気がかりだが2.5はまだまだ下回るのでこちらはまだ心配無用か。年内か来年かはわからないが近いうち金利が下がらないことと経済が強いことの矛盾解消のため中立金利を引き上げるという宣言をするのだろう。

米株

CPIで下がったもののすぐに戻しており買いの強さは健在。金曜はSQ、来週はNVDA決算と節目は近い。ラッセルが戻しているがダウのほうが戻りが弱く金利に対して直感に反する動きなのでロング・ショートのアンワインドなのか需給で動いているようにみえる。2月はこのまま高値圏推移となりそうで、節目かどうかの確認には苦労しそうだ。

21年ごろはBTCとナスの相関性が高く山を作ったが今再び同じ形が出来始めている。BTCが一旦落ち着くタイミングというのもひとつの指標としたい。

日本株・ドル円

ドル円はさして動きもせずだが日経のほうがよく伸びており、為替と日経の因果関係が昔と逆になっているように思う。神田口先に意味はないとみているものの今はドル円はやや下げている。昨年の介入を恐れた円高が再び起こる可能性は低いと思っていて、昨年と今は半導体を中心とした現物買いフローが強く来ているので介入に怯えた円高は今回はこず介入せざるを得ないラインまでドル円は上昇すると見ている。株が冷えれば少し円高に傾くので神田財務大臣的にはそのほうが有り難いだろうが今はまだ株が強いフェーズであり152円にむけヒゲを作りそう。

商品

貴金属は当然下落だが銀の下げ幅が小さく割安と解釈されているように思う。金は2000を割って跳ね返らずしばらく沈みそうだ。上昇はインフレの勢いが再び出てくるまで当分おあずけかもしれない。

原油は在庫がプラスでやや下落気味だが底堅く$74が遠く感じる。75.5が一旦の目処だがまだしばらく弱気は続きそう。

まとめ

CPIは見た目より悪いと解釈、金利は4.2%↑が定着しそう

株は息切れ感がありそうにみえてまだまだ上昇トレンドを維持

銀は底堅さがある、金と原油はまだ少し弱気なフェーズか

追加でBTCもチェックしたほうがよい